Plus d’un an s’est écoulé depuis le lancement du Fonds d’actions à positions longues et courtes NEI, et nous sommes bien partis!

Plus d’un an s’est écoulé depuis le lancement du Fonds d’actions à positions longues et courtes NEI, et nous sommes très satisfaits de sa performance jusqu’à présent. Le Fonds a produit un rendement annualisé de 18,37 % depuis la création*.Le Fonds a été en mesure d’enregistrer une telle performance tout en assumant un risque de marché inférieur à celui de l’indice et d’autres fonds d’actions standards à positions longues uniquement.

Maintenant, si l’on considère le contexte actuel et futur, comment le marché servira-t-il cette stratégie d’actions à positions longues et courtes? Dernièrement, la volatilité et l’incertitude ont été considérables en raison des régimes politiques et de l’instabilité macroéconomique. Les investisseuses et investisseurs doivent bonifier leur gamme d’outils et recourir à des stratégies qui les aideront à s’y retrouver dans ce nouveau contexte, à obtenir des rendements plus élevés et à se protéger contre la volatilité. Les stratégies d’actions à positions longues et courtes sont bien adaptées à cette situation, car elles peuvent fournir des sources de rendement supplémentaires en offrant la souplesse nécessaire pour tirer parti tant de la hausse que de la baisse des cours boursiers, tout en diversifiant le risque de marché global d’un portefeuille. En résumé, la volatilité crée des occasions pour les stratégies d’actions à positions longues et courtes.

Les stratégies d’actions à positions longues et courtes tirent parti de leur capacité à créer de la valeur en achetant des titres de sociétés axées sur le changement, la valeur et la qualité, tout en vendant à découvert les titres qui présentent des caractéristiques contraires, peu importe les conditions du marché.

C’est la thèse de base du Fonds d’actions à positions longues et courtes NEI. Le Fonds est proposé par Placements NEI et sous-conseillé par Gestion d’actifs Picton Mahoney (« Picton Mahoney »), société experte en gestion d’actifs alternatifs qui compte 20 ans d’expérience dans la gestion de stratégies à positions longues et courtes. Il en résulte une stratégie conçue pour générer de l’alpha à partir de marchés bifurqués, dans le but d’offrir aux investisseuses et investisseurs un parcours plus harmonieux.

Mise à niveau du portefeuille à positions longues uniquement

En offrant la souplesse nécessaire pour tirer parti tant de la hausse que de la baisse des cours boursiers, les stratégies d’actions à positions longues et courtes peuvent constituer une composante précieuse d’une stratégie de placement diversifiée. Cette approche élargit l’éventail des occasions de rendement, offre des avantages sur le plan de la diversification, peut atténuer le risque de baisse et permet de composer plus efficacement avec diverses conditions de marché.

Élargissement des occasions de rendement

Les stratégies à positions longues et courtes peuvent améliorer le rendement en optant pour des positions longues et des positions courtes en tirant parti des occasions plus vastes offertes sur le marché. Contrairement aux stratégies traditionnelles à positions longues uniquement qui se concentrent seulement sur les titres susceptibles de surperformer, les stratégies à positions longues et courtes visent à tirer parti non seulement de la hausse des cours, mais également de la baisse des cours au moyen de la vente à découvert. Cette double approche élargit l’éventail d’occasions et tire parti d’occasions auxquelles les placements à positions longues uniquement n’ont pas accès.

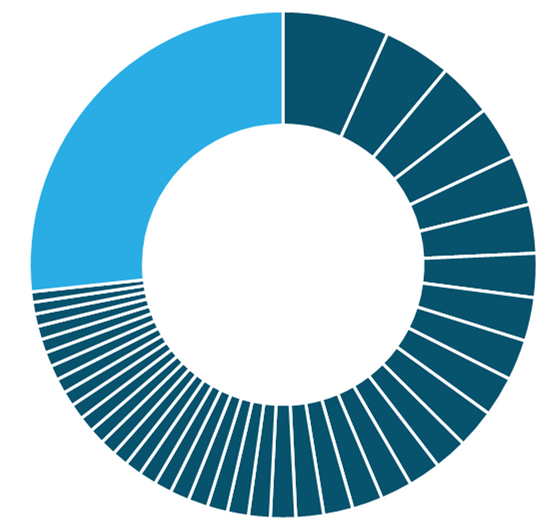

L’indice composé S&P/TSX comporte une concentration de capitalisations fortes (40 titres comptent pour 70 % de l’indice)

Source : Gestion d’actifs Picton Mahoney. À titre indicatif seulement.

La capacité de vendre à découvert permet aux gestionnaires de portefeuille d’ajouter des pondérations significatives dans les plus de 200 actions de l’indice S&P/TSX, ce que la plupart des fonds et des FNB ne peuvent pas faire.

Dispersion des titres comme source de rendement alternative

La dispersion des titres, soit l’écart de rendement entre les gagnants et les perdants du marché, peut représenter une source de rendement alternative qui n’est souvent pas prise en compte dans les portefeuilles traditionnels 60/40. Plus la dispersion des rendements entre les titres les plus performants et les moins performants est grande, plus les occasions de tirer parti de stratégies actives à positions longues et courtes sont nombreuses. Les portefeuilles à positions longues et courtes peuvent être positionnés de façon à refléter les écarts de rendement attendus dans l’ensemble de l’univers de placement et à exploiter l’écart de rendement entre les positions longues et courtes dans un contexte où les rendements absolus du marché peuvent être modérés. Des facteurs comme une volatilité accrue, une inflation persistante, des politiques divergentes des banques centrales et une croissance économique fluctuante peuvent accroître la dispersion, ce qui rend les stratégies à positions longues et courtes particulièrement efficaces dans de tels contextes.

Derrière l’indice global, le contexte pour la sélection des actions pour les gestionnaires axés sur les positions acheteur et vendeur s’est amélioré

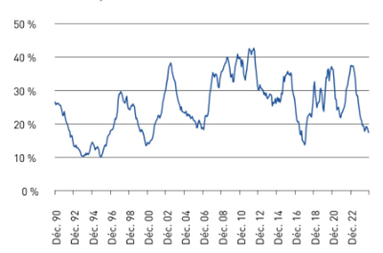

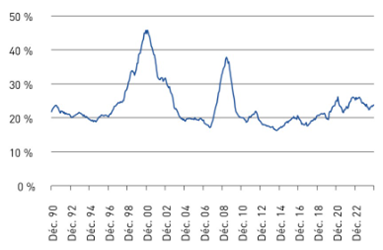

Indice S&P 500 – Moyenne sur 12 mois et difficultés quant au rendement à gestion active

Corrélation (moyenne sur 12 mois)

Source : Indices S&P Down Jones, du 31 décembre 1990 au 31 décembre 2024. Tableau de bord des indices : dispersion, volatilité et corrélation.

.

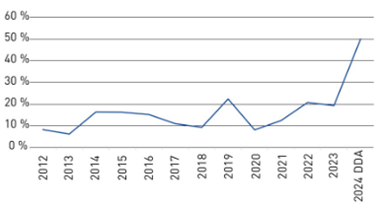

La divergence de la répartition du capital au fil du temps a accentué l’écart entre les cours des titres des banques canadiennes

Écart de cours sur 12 mois entre les titres des banques canadiennes les plus performantes et les moins performantes

Source : Bloomberg et Picton Mahoney Asset Management Research, du 31 décembre 2011 au 31 décembre 2024.

Pour en savoir plus sur le Fonds d’actions à positions longues et courtes NEI, consultez notre page sur les placements alternatifs.